Налоговый вычет на ребенка в 2018 году: предел суммы

Работники любой организации имеют возможность увеличить свои реальные доходы благодаря нормам налогового законодательства РФ. В данной статье на сайте onlinezayavkanacredit.ru вы узнаете о правилах установления стандартных вычетов на детей в 2018 году, их предельных величинах, а также способах расчета налоговых отчислений.

Налоговые льготы на детей

Согласно действующему законодательству, право применения налоговых вычетов имеют родители одного или нескольких детей, а также их супруги. Они начинают действовать со дня рождения или установления опеки и сохраняются до момента достижения ребенком 18 лет, если он не проходит обучение, либо до 24 лет при прохождении учебы на дневной форме обучения.

Данная налоговая льгота действует исключительно на НДФЛ, составляющий в настоящее время 13%. На иные налоговые отчисления эта норма не распространяется.

Подпункт 4 первого пункта статьи 218 Налогового Кодекса устанавливает фиксированные величины вычетов из налога на доходы физлиц в рублях:

- На I и II детей – по 1400.

- На третьего и последующих детей – по 3000.

- Для детей до 18 лет или студентов учебных заведений до 24 лет, имеющих инвалидность первой и второй группы – 12 000.

Применить послабления по уплате налогов могут как прямые родители детей, так и приемные родители, опекуны, их супруги, на попечении которых состоят дети. Размеры вычетов будут отличаться только для детей с инвалидностью – до 6000 рублей.

Двойные налоговые льготы

Налоговый кодекс предусматривает учет двойных стандартных вычетов, если родитель, усыновитель или опекун признан единственным. Такое признание, согласно письменному разъяснению Министерства финансов, производится в случае смерти или пропажи безвестно второго родителя по решению соответствующих органов власти. Родители, состоящие в разводе, не имеют оснований на получение двойных вычетов.

Двойной учет вычетов перестает действовать, если родитель или лицо, осуществляющее опеку или попечительство, вступает в брак. Прекращение вступает в силу с месяца, идущего за датой заключения брака.

Также налоговые послабления в двойном размере могут производиться в полной семье, если родитель или попечитель добровольно отказывается от них в пользу второго родителя.

Читайте также: Материнский капитал в 2018 году: последние изменения и новости.

Воспользоваться добровольным отказом невозможно, если такой родитель:

- Не трудоустроен официально.

- Находится в отпуске по уходу за детьми.

- Зарегистрирован и ищет работу через центр занятости.

Сроки предоставления послаблений

Вычеты производятся ежемесячно в течение одного календарного года, пока общий доход родителя не превысит 350000 рублей. Начиная с месяца, когда было зафиксировано превышение этой суммы, предоставление льгот прекращается. Воспользоваться вычетами можно только с нового календарного года.

Например, если заработная плата сотрудника организации составляет 30000 рублей, то налоговые льготы будут предоставляться только 11 месяцев. В 12 месяце размер годового дохода достигнет предельной величины.

Примеры использования налоговых вычетов

Предположим, что заработная плата налогоплательщика составляет 30000 рублей. По общим требованиям налогового законодательства с этого дохода уплачивается налог в размере 13%. В результате сотрудник организации получит 26100 = 30000-(30000*0.13).

Если в семье работника есть один ребенок, и такая семья считается полной, то расчет будет осуществляться по следующей схеме:

- Рассчитываем базовую сумму, с которой будет уплачиваться НДФЛ. В этом примере она составляет 28600 (30 тысяч дохода минус налоговый вычет за первенца).

- Вычисляем сумму, выплачиваемую по налогу на доходы физических лиц – 3718=28600*0.13. Для облегчения математических операций 13% были переведены в числовую форму.

- Производим расчет заработной платы, получаемой после выплат налога – 26282=30000-3718.

Прибавка составила 182 рубля к размеру ежемесячной зарплаты. Учитывая ограничения по размеру годового дохода, общий размер прибавки составит 2002 рубля (по 182 рубля в течение 11 месяцев).

Читайте также: Новый закон о порядке финансовых сделок – с 1 июня 2018 года.

Предположим, что семья налогоплательщика состоит из трех детей, а сам он является единственным родителем, и произведем подсчет налоговых послаблений с учетом новых данных.

- Размер дохода, подлежащего налогообложению – 18400=30000-(2800+3000)*2.

- Размер НДФЛ – 2392=18400*0.13.

- Размер зарплаты после уплаты НДФЛ – 27608=30000-2392.

В этом случае прибавка составила уже 1508 рублей.

Рассмотрим ситуацию с взрослыми детьми и постараемся рассчитать стандартные вычеты на детей в 2018 году с учетом предельной величины дохода. В качестве примера возьмем полную семью, где два старших ребенка уже не попадают под действие налоговых вычетов, а третий имеет инвалидность 1 или 2 группы.

- Доход, на который будет применен НДФЛ – 15000=30000-(3000+12000).

- Размер налога на доходы физических лиц – 1950=15000*0.13.

- Зарплата после вычета НДФЛ – 28050=30000-1950.

- Размер прибавки – 1950=28050-26100.

- Годовой доход 21450=1950*11. 12 месяц не учитывается, так как годовой доход будет превышать предел, установленный Налоговым Кодексом.

Читайте также: Порядок заполнения формы 3-НДФЛ на получение налогового вычета за квартиру

Как получить льготу

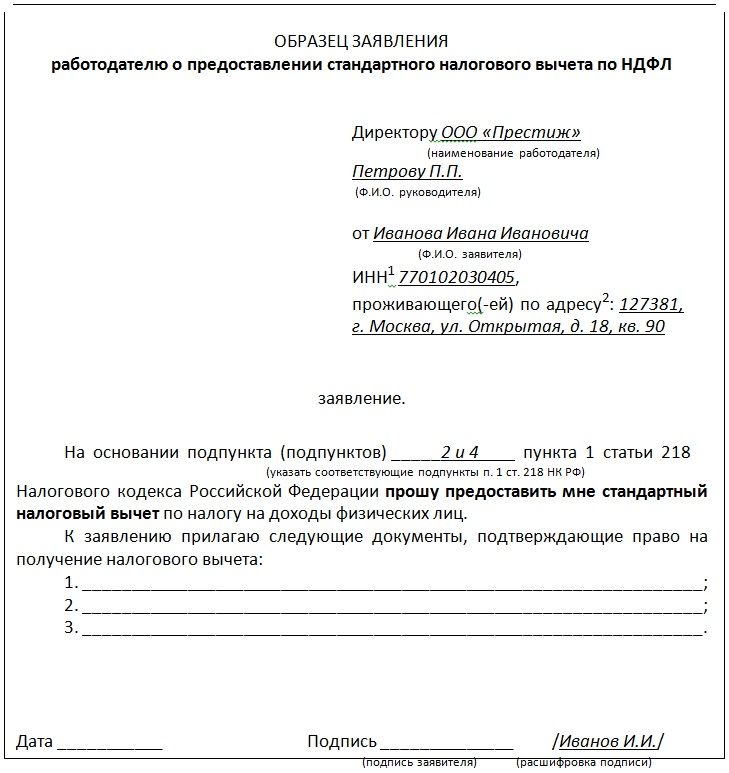

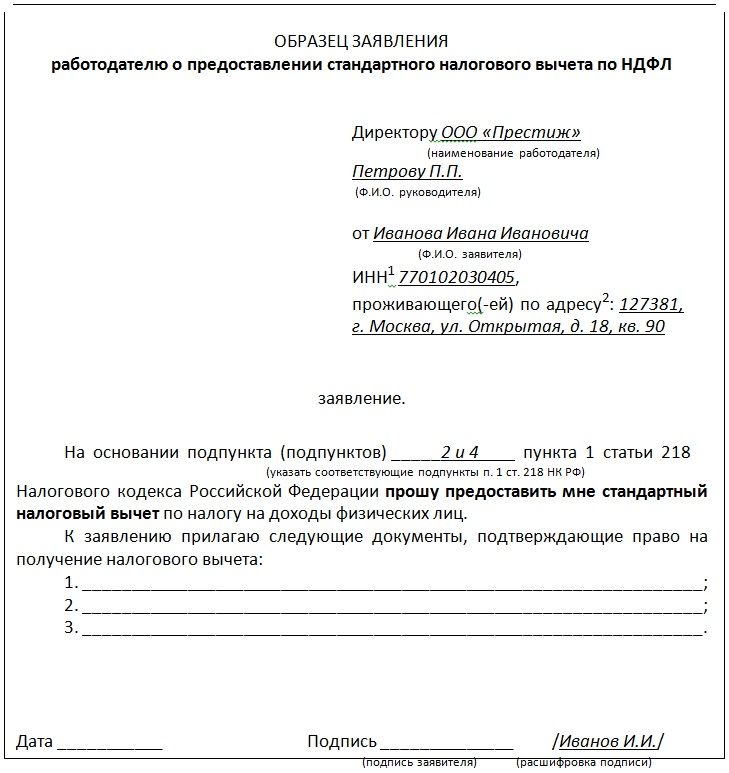

Согласно третьему подпункту пункта 1 статьи 218 НК РФ, предоставление подобных льгот осуществляется одним из налоговых агентов по выбору налогоплательщика. Такими агентами являются работодатели или налоговая.

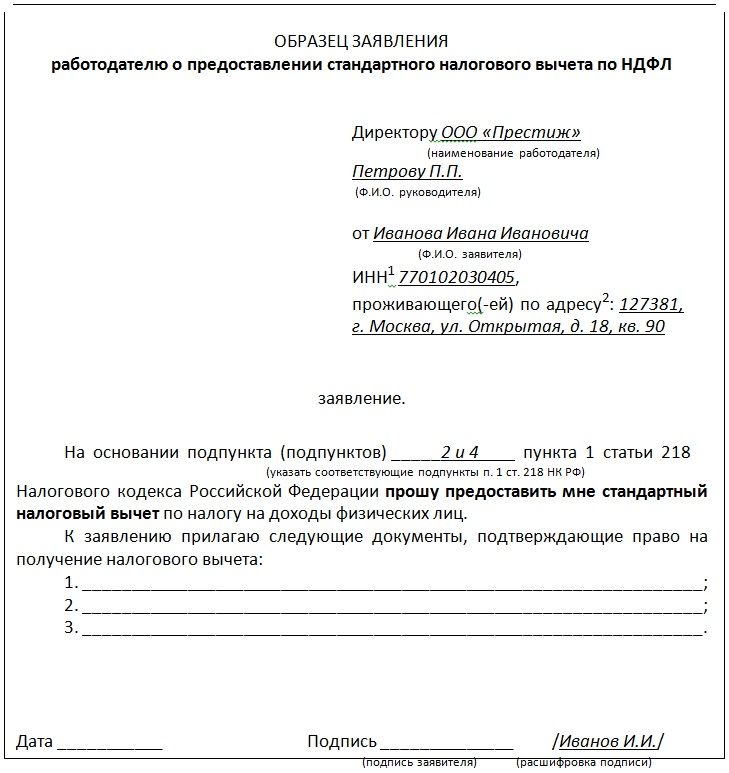

Для оформления вычетов через бухгалтерию по месту трудоустройства необходимо собрать следующие документы:

- Копия документа на рождение ребенка, его усыновление или установление опеки.

- Свидетельство о заключении брака.

- Для учащихся – справка из учебного заведения, подтверждающая факт прохождения обучения.

- Для детей с инвалидностью – справка медицинской комиссии.

- Заявление о применении вычетов, направляемое на имя работодателя.

- Для родителей признанных единственными – документ о смерти или пропажи безвестно.

Также работник может самостоятельно обратиться в налоговую инспекцию для получения полагающихся ему льгот. Для этого нужно предоставить инспектору следующий пакет документов:

- Копия первых двух страниц паспорта.

- Документы, подтверждающие право на применение вычетов (сведения о рождении, усыновлении или опеке).

- Заявление о компенсации части уплаченного налога с указанием банковских реквизитов для оплаты.

- Справки 2-НДФЛ по месту трудоустройства.

- Заполненный бланк 3-НДФЛ.

Возможные нестандартные ситуации и пути их решения

Ситуации, выходящие за рамки стандартных, могут возникнуть при любых условиях. Рассмотрим наиболее распространенные случаи и легальные способы из разрешения.

Отсутствие зарплаты родителя в течение продолжительного времени

Доходы могут отсутствовать по различным причинам – длительная болезнь, декретный отпуск или по уходу за детьми, отпуск за свой счет или иные случаи. В этом случае вычеты все равно просчитываются, но выплачиваются только при получении следующих доходов.

Это применимо только в том случае, если возобновление дохода произошло до конца календарного года. В противном случае производить расчет не разрешается, о чем прямо говорится в разъяснении Министерства финансов РФ.

Доход только одного родителя достиг предельной величины

Если доход одного из родителей, оформившего налоговый вычет, достиг предельного значения 350000 рублей, а второй родитель еще может получать льготу, можно продлить его действие.

Для этого работник, достигший предельной величины годового дохода для получения налогового вычета, пишет заявление об отказе от данной льготы в пользу второго родителя. В этом случае вычет первого родителя не теряется, так как второй получает льготу в двойном размере.

При расторжении брака

Родитель, состоящий в разводе, также может получать налоговые послабления, если сможет подтвердить свое участие в обеспечение ребенка.

Для этого одновременно с подачей заявления предъявляются подтверждающие документы. К таким документам относят:

- Информация об участии в обеспечении детей.

- Соглашение о назначении алиментов, заверенное нотариусом.

- Копии и оригиналы платежных документов.

- Исполнительный лист по алиментам.

- Справка с места трудоустройства об удержании выплат по алиментам.

Проживание или обучение детей за границей

Для получения льгот в подобной ситуации необходимо получить документы, подтверждающие факт обучения или проживания в другом государстве. Эти документы заверяются в государственных органах той страны, где они были предоставлены.

Если ребенок берет академотпуск в учебном заведении, то его родители не теряют право получения вычетов.

Зная правила применения стандартных вычетов на детей в 2018 году и их предельную величину, можно самостоятельно произвести все бухгалтерские расчеты. Данная льгота позволит немного увеличить собственные доходы, которые можно потратить на своих детей.

Опубликовано 05.10.2018

Спасибо, теперь некоторые моменты стали понятными. Например, меня интересовало получение вычета на третьего ребенка, в двое моих старших уже не учитываются в налоговой по возрасту. В интернетах разное пишут, но только теперь нашла ссылку на письмо нашего Минфина с прямыми указаниями, как нужно действовать.

Автор: Вероника 05.10.2018Статья наиболее полезной будет для бухгалтеров, которые занимаются этими вычетами. Но и для общего понимания, что такие вычеты существуют, как они рассчитываются, и кто вообще может претендовать на льготы, будет полезно знать.

Автор: Марина 05.10.2018Узнала много нового, но большинство и так известно было людям, связанным с бухгалтерской деятельностью. Не уверена, что обычному работнику будет такое полезно. Слишком много специфической информации. Хотя, для общего развития тоже не повредит. Хотя бы знать, что есть, пусть минимальные, но льготы.

Автор: Марта 05.10.2018