Порядок заполнения формы 3-НДФЛ на получение налогового вычета за квартиру

С началом календарного года перед физическими лицами, ставшими совсем недавно обладателями жилой недвижимости, встает проблема — как заполнить 3 НДФЛ на налоговый вычет за покупку квартиры в 2019 году. Если владелец квартиры намеревается воспользоваться свои правом обращения в Федеральную налоговую службу за получением налогового вычета, то заполнение такой декларации — обязательная процедура.

Налоговая декларация

В соответствии со статьями Налогового Кодекса Российской Федерации, период налогообложения физических лиц соответствует календарному году. В связи с этим декларация подается налогоплательщиками в текущем году, согласно утвержденной форме 3 НДФЛ за прошедший, то есть 2018 год.

Заполнение шаблона на возврат налога при купле апартаментов возможно при помощи авторизованных кабинетов различных электронных сервисов налоговой службы, или скачав бесплатное программное обеспечение «Декларация».

В крайнем случае, допускается заполнение бумажного бланка от руки. Во время онлайн заполнения листов они передаются через интернет соединение. Заполненные вручную экземпляры документа следует отнести в региональное представительство налогового органа лично.

Особенности вычета

Имущественное удержание реализовывается по истечении 12 месяцев с момента его приобретения.

Следовательно, согласно НК РФ, любому налогоплательщику предоставляется возможность возвращения 13 % стоимости недвижимости, купленной в личную собственность в нижеперечисленных случаях:

- Приобретение любой жилой недвижимости или возведение частного коттеджа;

- Покупка участка земли для частного жилого строительства или участка, на котором частное здание на момент оформления договора купли/продажи уже существовало;

- Использование для приобретения или возведения жилого имущества банковской ипотеки, взятой в банке или кредитной организации.

Обратившись за вычетом, можно учесть издержки не только одного, а нескольких приобретаемых объектов, если они не превышают установленные границы. К примеру, максимальный размер суммы, по которой допускается применение имущественной скидки — 2 000 000 рублей.

Если заявитель для покупки квартиры воспользовался целевым кредитом, то с учетом кредитных ставок имущественный вычет составит 3 миллиона рублей. Возвращают 13 % от этих предельных сумм: 260 000 рублей в первом случае и 390 000 рублей — во втором.

Читайте также: Оформление материнского капитала на второго ребенка в 2019 году

Памятка для оформления возврата подоходного налога

- Сначала проверяется соответствие условиям вычета. Возврат подоходного налога осуществляется исключительно при выполнении всех требований.

- Изучаются все возможные нюансы каждой конкретной ситуации. Возможно, семья имеет право на получение двойного вычета, а может кому-то из супругов лучше удержаться от заявления рассматриваемых прав. Часто дополнительную выгоду дает распределение налоговой скидки между мужем и женой, составление доверенности на чью-то маму, возвращение подоходного налога по детским тратам.

- Далее нужно выбрать, каким способом удобнее получить возврат денежных средств: у своего работодателя или во время посещения налоговой службы. До полного исчерпания всего размера вычета разрешается чередовать эти два варианты.

- Подготавливаются документы, согласно требуемому списку: делают скан копии и в близкой доступности хранят их оригиналы.

- Заполняется форма 3-НДФЛ или заявление для уведомления.

- Подготовленные документы направляются в НС РФ. Допустима личная передача, пересылка почтовой службой или передача с помощью личного кабинета физического лица.

- Получатель компенсации ожидает зачисления суммы денег на расчетный счет или забирает оформленное уведомление и предоставляет его своему работодателю.

- Необходимо держать под контролем сумму вычета и ее остаточный размер для переноса части вычета подоходного налога на следующий налоговый период.

Структура документа 3-НДФЛ

Поскольку заполнение декларации производится только в случае заявления своего намерения получить имущественный перерасчет, необходимость таких действий сугубо добровольная и не является обязательной для исполнения.

Рассматривая, как заполнить 3 НДФЛ на налоговый вычет за покупку квартиры в 2019 году, выделяют нижеперечисленные основные части:

- Титульная страница — представляет собой общую основную информацию о заявителе подоходного возврата — физическом лице, облагаемом налогом.

- Лист А — включает в себя поля, куда вносятся данные обо всех полученных заработках за принятый налоговый период.

- Лист Д1 — основываясь на алгоритме расчетных операций, информирует о размере налоговой скидки.

- Раздел № 2. Содержание декларации 3-НДФЛ при покупке квартиры должно вмещать фактические цифры, соответствующие размеру налога, который налогоплательщик уже уплатил со своих доходов.

- Раздел № 1. Отображает в виде систематизированного итога сведения из предшествующих страниц, на основании которых вычисляется величина вычета, подлежащего возвращению физическому лицу.

Читайте также: Какие кредиты погашаются материнским капиталом в 2019 году

Специфика заполнения

Для правильного формирования налоговой формы 3-НДФЛ, следует соблюдать перечисленную очередность пошагового внесения информации.

Имеют место ситуации, когда налогоплательщик на протяжении отчетного периода получал доход от зарубежных источников или к физическому лицу применялся подоходный налог по другим категориям. В таком случае следует внести такие сведения в декларацию, заполнив дополнительно соответствующие разделы.

Процедура заполнения данных формы 3-НДФЛ при купле квартирной недвижимости регламентируются законодательством. В декларации подлежат обязательному заполнению все поля. Если отсутствие какой-либо информации допускается — то такую графу отмечают прочерком. Значения суммы по налогу на доход физического лица необходимо округлить до целого числа рублей, другие величины проставляются с точностью до копеек.

Заполняя бумажные экземпляры налоговой отчетной формы, используют черные или синие цвета чернил. Имея намерения самостоятельно распечатать бланк декларации нельзя применять двусторонний формат документа.

Все заполненные страницы подлежат нумерации — начиная с титульного листа (стр. 1), вплоть до последнего. В верхней части каждого бланка постоянно повторяется одна и та же информация о заявителе: ФИО и номер налоговой идентификации физического лица.

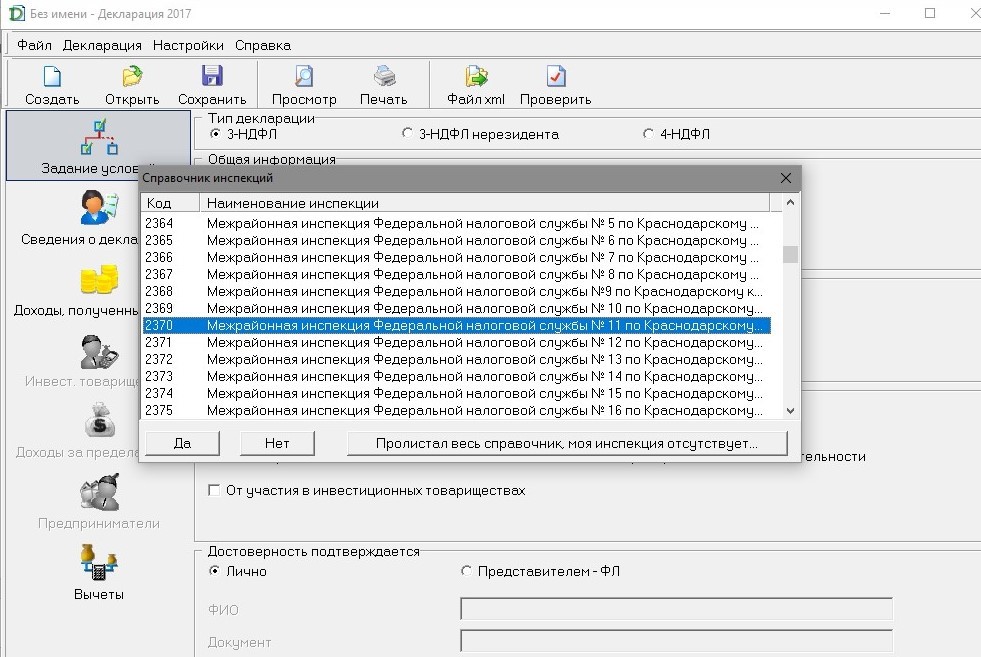

Пошаговая инструкция заполнения в программе

Проще всего произвести внесение данных в декларацию в электронном виде на сайте НС РФ или скачать программу.

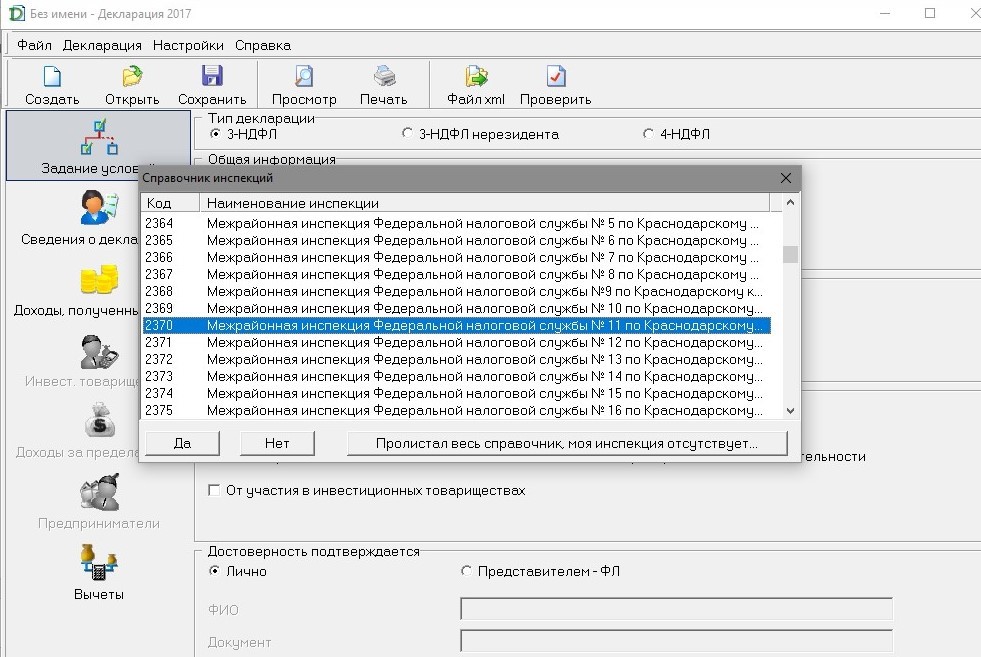

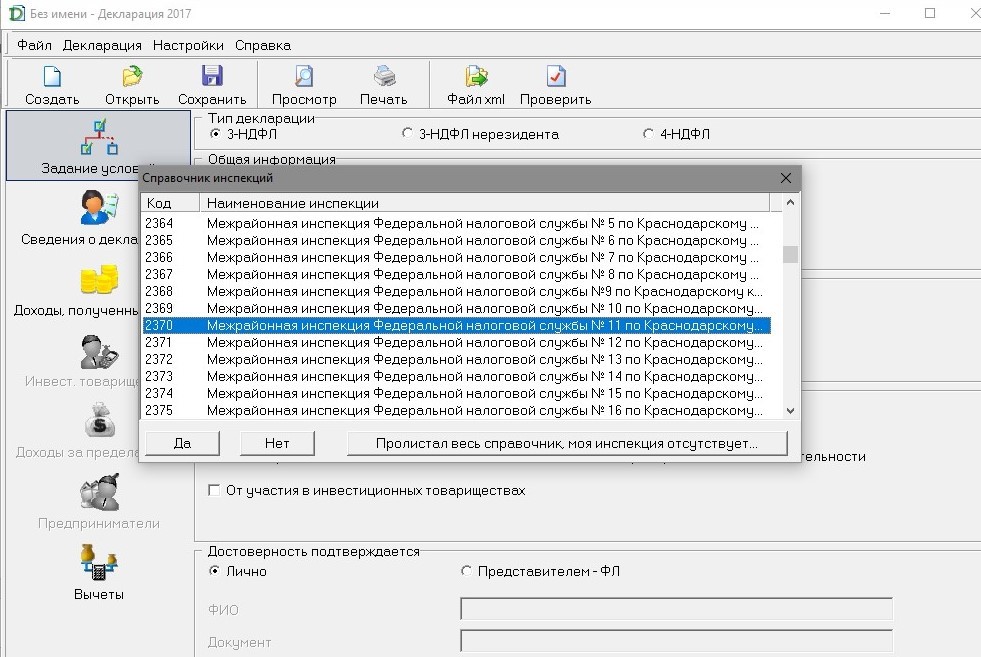

Вкладка «Задание условий»

Находясь в программе, начинают заполнение вкладки «Задание условий» — указывают номер местной налоговой службы.

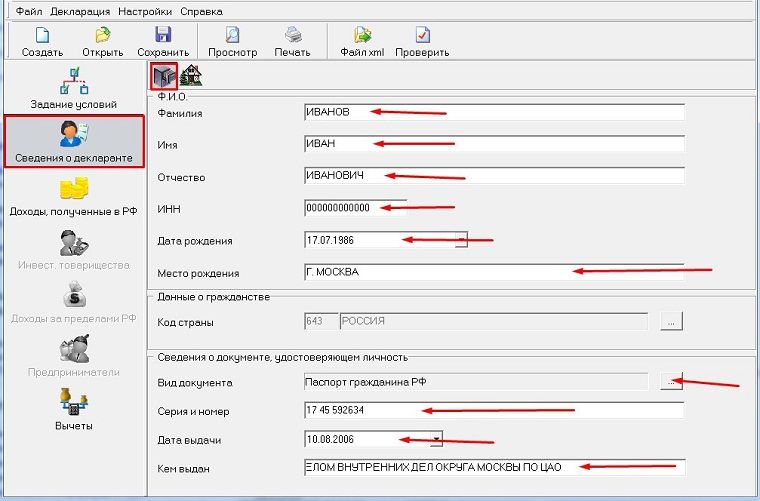

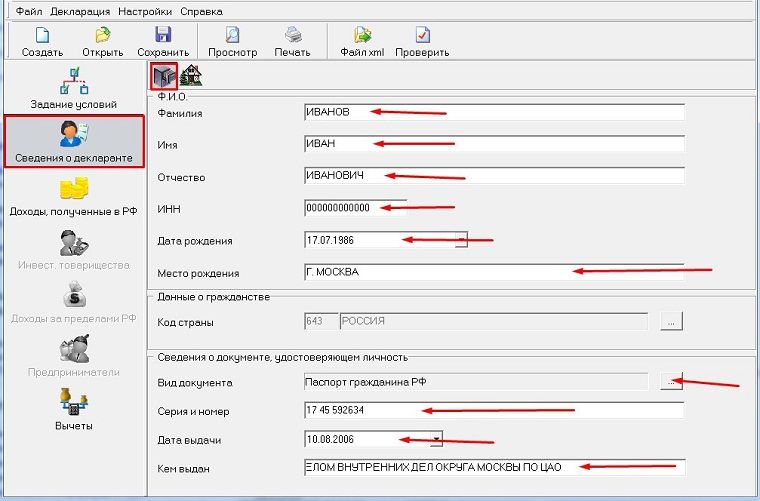

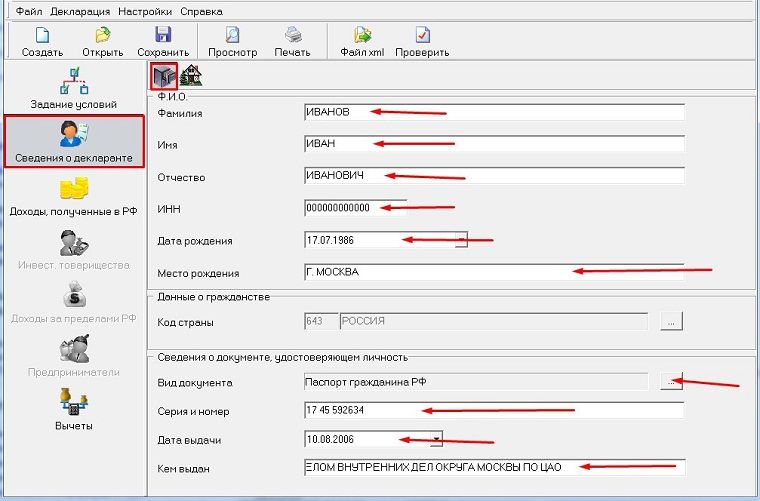

Вкладка «Сведения о декларанте»

Сведения, запрашиваемые в графах титульного листа, вносятся строго идентично данным гражданского паспорта, а также идентификационного налогового номера. Предусмотрено дальнейшее сопоставление заполненных данных с ксерокопиями вышеперечисленных документов.

Идентификационный налоговый номер (ИНН) указывают в случае абсолютной уверенности его правильной числовой комбинации. Если финансовое лицо не помнит или сомневается, что точно напишет свой ИНН, можно пропустить эту ячейку. Программа предложит ввести дату рождения и паспортные данные.

Если возникает необходимость внести изменения в декларацию, которая была направлена ранее, заполняется ее корректировочный вариант. Первой корректировке присваивается № 1, а последующим — соответственные номера.

Существует упрощение при заполнении поля «адрес»: вписывать самостоятельно название региона не требуется — с правой стороны расположена опция выбора, нажимая на которую, происходит автоматический переход на требуемую позицию.

После завершения каждого этапа заполнения декларации, данные нужно сохранить. Для этого предусмотрена функция «Сохранить и продолжить».

Читайте также: Где получить справку 2-НДФЛ

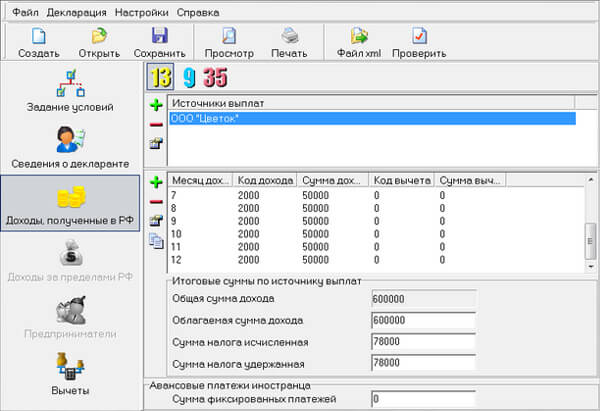

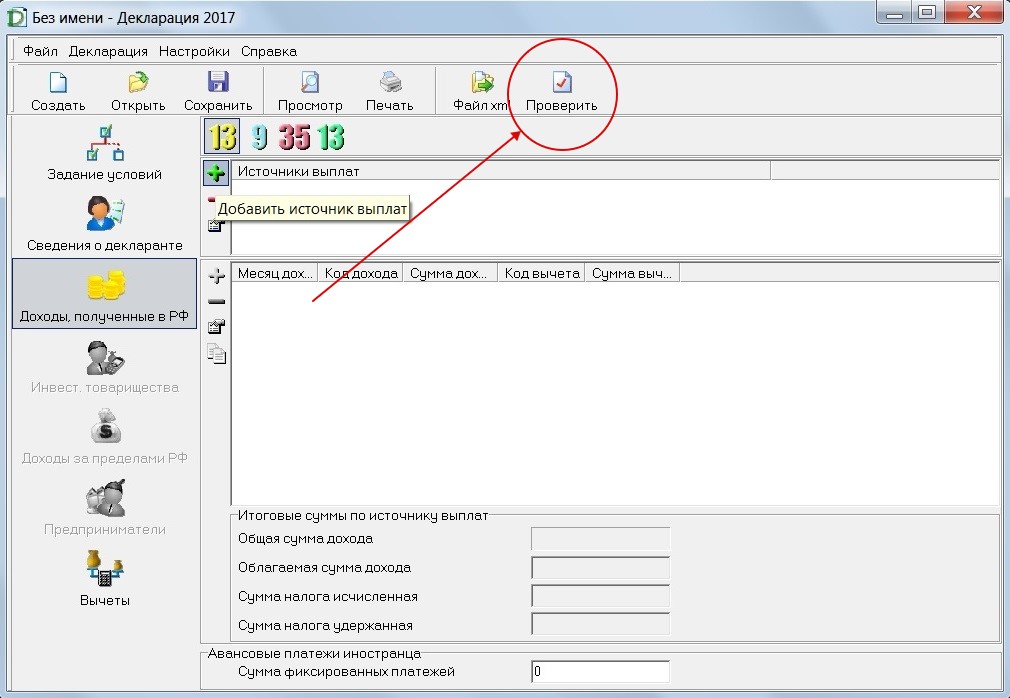

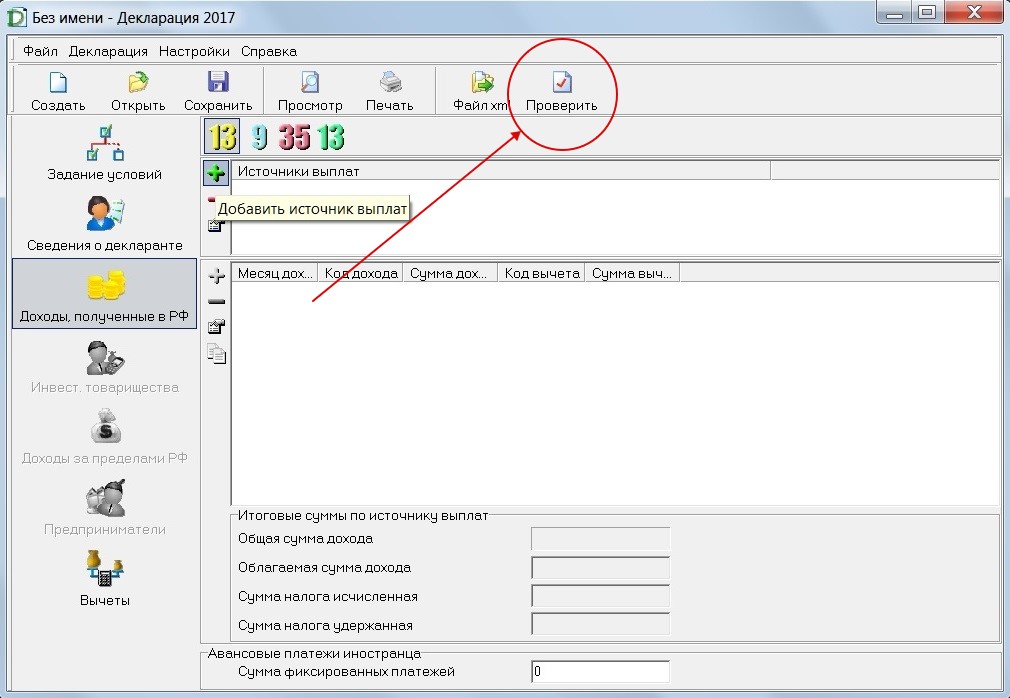

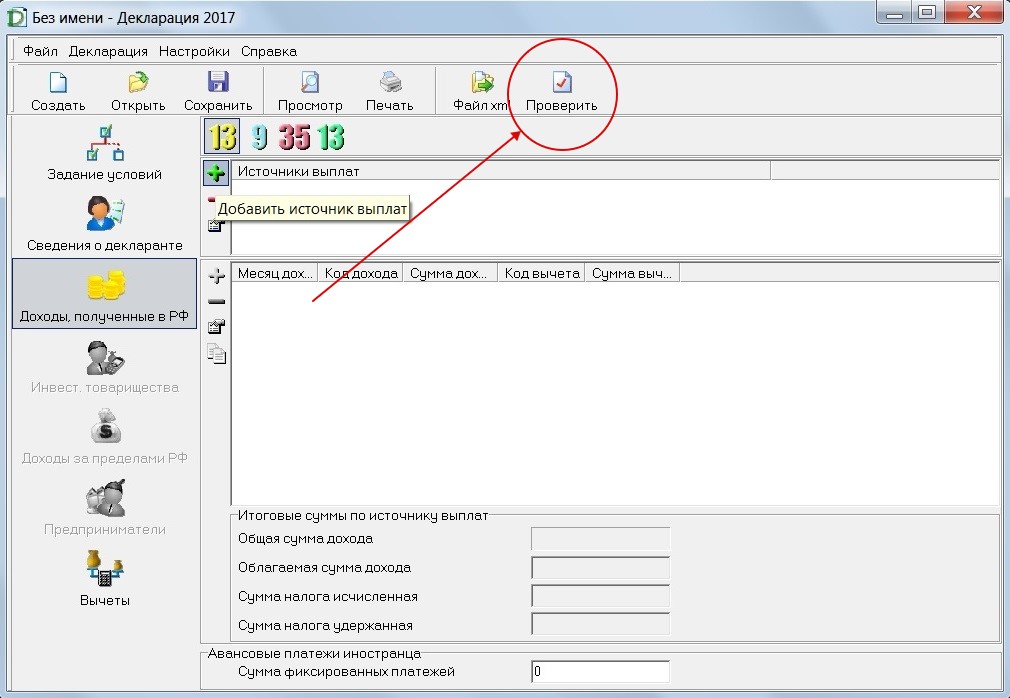

Вкладка «Доходы, полученные на территории РФ»

Если налогоплательщик работает на одном рабочем месте и по совместительству — еще на нескольких работах с разными кодами ОКТМО, то поступающая прибыль указывается по каждому из них. То есть для каждого кода ОКТМО (код каждого работодателя можно посмотреть в тексте справки 2-НДФЛ), надлежит заполнить собственную часть.

Сумма доходов и вычетов, если они проводились, вносятся аналогично указанным в справке 2-НДФЛ, ежемесячно за весь год. Вычисление годового дохода заявителя осуществляется автоматически.

Облагаемой налогом размер прибыли, суммы начисленного и удержанного налога также берут из справки 2-НДФЛ.

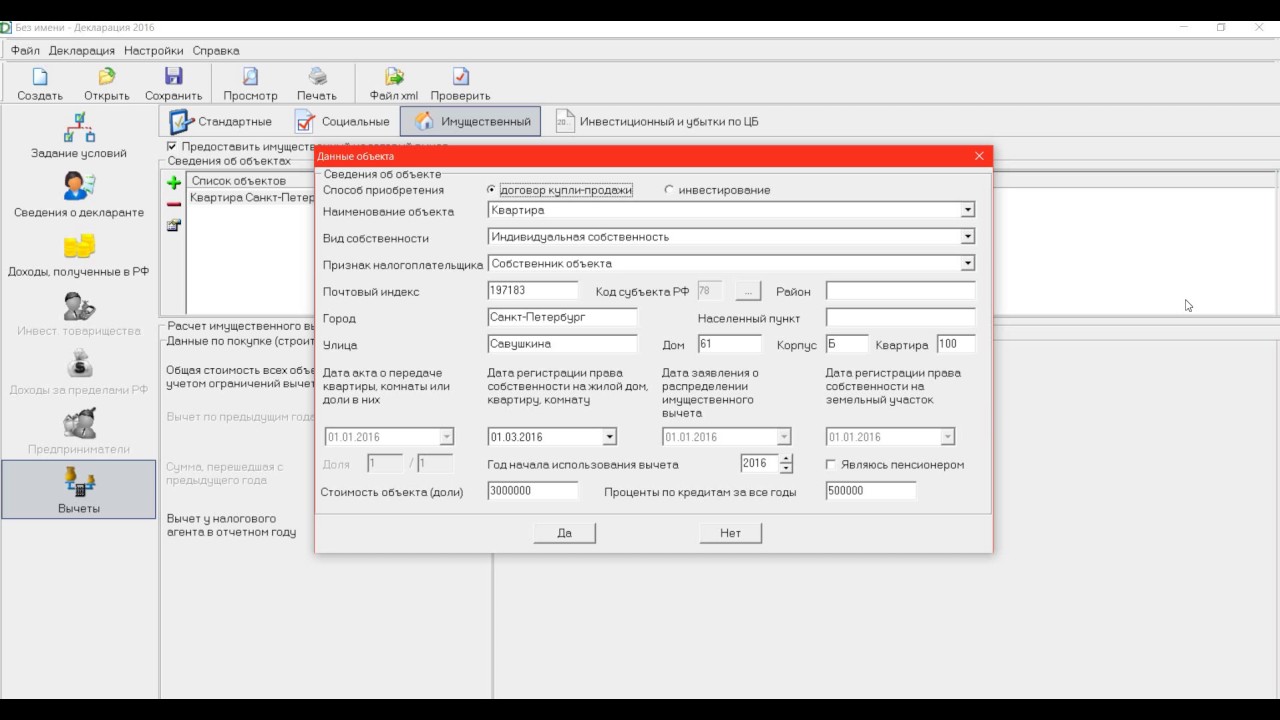

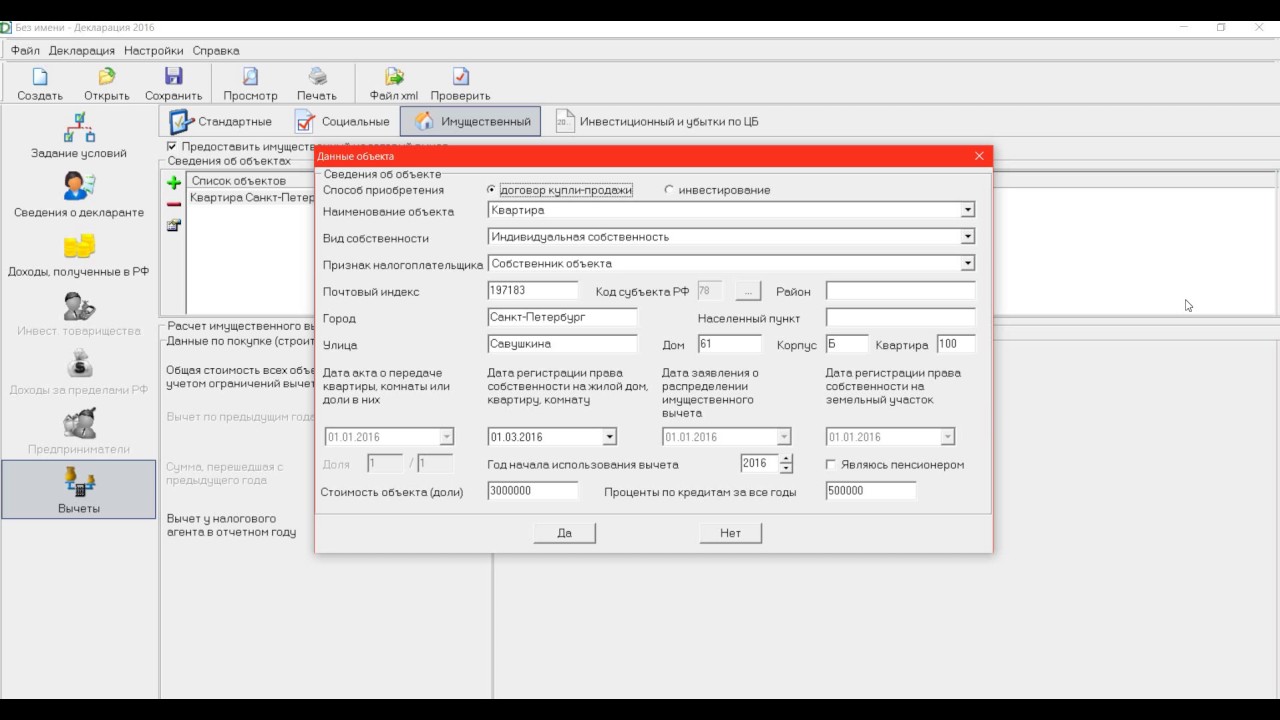

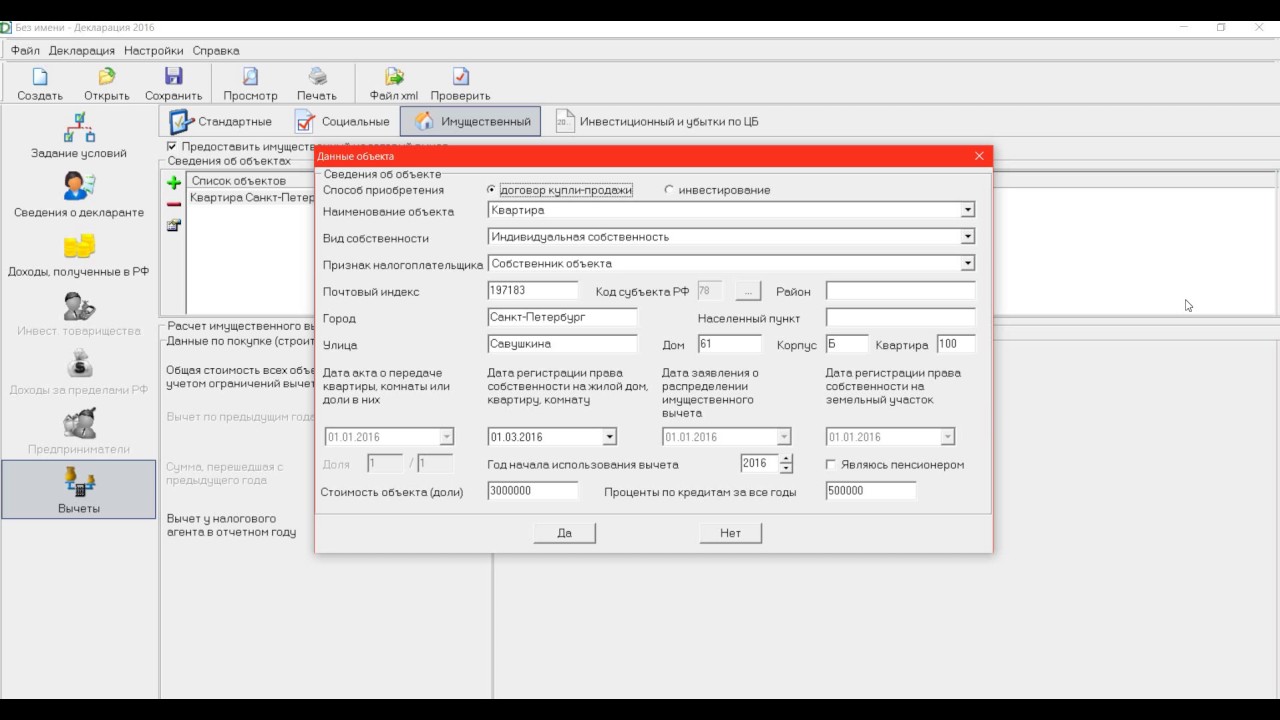

Вкладка «Вычеты»

Панель вверху предлагает выбрать имущественный вычет. Далее вводятся данные о приобретенной недвижимости. Форма 3-НДФЛ — часть покупки квартиры, предполагает внесение сведений об объекте покупки: адрес нахождения, инвентарный/кадастровый номер, сведения о внесении в реестр прав собственности на недвижимость. Кроме этого, налоговая служба уведомляется об издержках, фактически имеющих место во время проведения покупки или погашения кредитных начислений по займу.

При отсутствии у заявителя данных об инвентарном или кадастровом номере, в поле № 050 прописывают шифр 4, а в ячейке № 052 указывают полный адрес квартиры. Когда существует возможность указать, под какими номерами зарегистрировано жилье, то адресную строку данными не заполняется — ставят прочерк.

Недостающие шифры кодов находятся в приложенных таблицах. Купив несколько жилых объектов и планируя оформить налоговую скидку по ним, листы заполняют по каждому случаю покупки отдельно. Когда величина предполагаемого подоходного вычета превышает предельно допустимый за год размер суммы, ее остаток перераспределяют на последующий налоговый промежуток.

Проверка

Завершив заполнение всех, предложенных программой полей, применяют функцию предварительного просмотра, получают на экран заполненную форму 3-НДФЛ. Если где-то информация пропущена, то программа предупредит о необходимости заполнить определенную графу.

Заполнение заявления на возврат подоходного вычета

После сохранения данных, происходит непосредственное автоматическое заполнение заявления на налоговый вычет. В нем отображается информация о размере денежных средств, предлагаемых к возврату и реквизиты банковского учреждения, обслуживающего счет заявителя.

Когда подоходная скидка не действует

Существует ряд ситуаций, когда владелец квартиры не может претендовать на предоставление налогового вычета после приобретения им квартиры:

- Строительство или покупка недвижимости финансировалась денежными средствами, принадлежащими работодателю или другим лицам, средствами, являющимися бюджетными или частью материнского капитала;

- Договор купли/продажи заключался между взаимозависимыми гражданами. Например, сын приобрел недвижимость у отца.

Поэтому, если квартиру купили за номинал сертификата материнского капитала, других видов внешнего финансирования, то размер такого денежного «вливания» будет вычтен из суммы налогового вычета.

Форма декларации 3-НДФЛ при ипотечном приобретении квартиры

Приобретение жилья в ипотеку подразумевает наличие возможности оформить вычет по уплаченным кредитным ставкам. Размер этих кредитных платежей вносят в специальное поле на вкладке «Вычеты», в том месте, где вносилась информация о квартире.

Для учета процентов необходимо предъявить документальное подтверждение проведения таких проплат — справка банка о размере уплаченных процентов по ипотеке. В остальном проблем с тем, как заполнить 3 НДФЛ на налоговый вычет за покупку квартиры в ипотеку в 2019 году возникнуть не должно. Кроме этого момента она является абсолютно идентичной приведенной выше инструкции.

Опубликовано 13.02.2019

Огромная благодарность за пояснения и детальную инструкцию с примерами. Оказывается, нет ничего сложного в этом. Нужно лишь соблюдать инструкцию предельно точно. Если будут какие-то ошибки, то заявку не примут и вычета, соответственно, можно не ждать.

Автор: Евгения 13.02.2019Спасибо. Очень актуально и информативно. Как всегда.

Автор: Филипп 13.02.2019Рекомендую всем заполнять только в программе или на сайте. В противном случае, если допущена ошибка или даже помарка, документы могут не принять. И автоматическую проверку они проходят очень плохо. Так что лучше не рисковать.

Автор: Sharan 13.02.2019